キャッシュレス決済の導入方法とは?種類や導入時の注意点

キャッシュレス決済とは、現金以外で代金の支払いを行うすべての決済手段を指す言葉です。馴染みのある手段としては「クレジットカード決済」や「電子マネー決済」がありますが、近年は「QRコード決済」など新たな決済方法も台頭しています。

目次

キャッシュレス決済での支払い比率

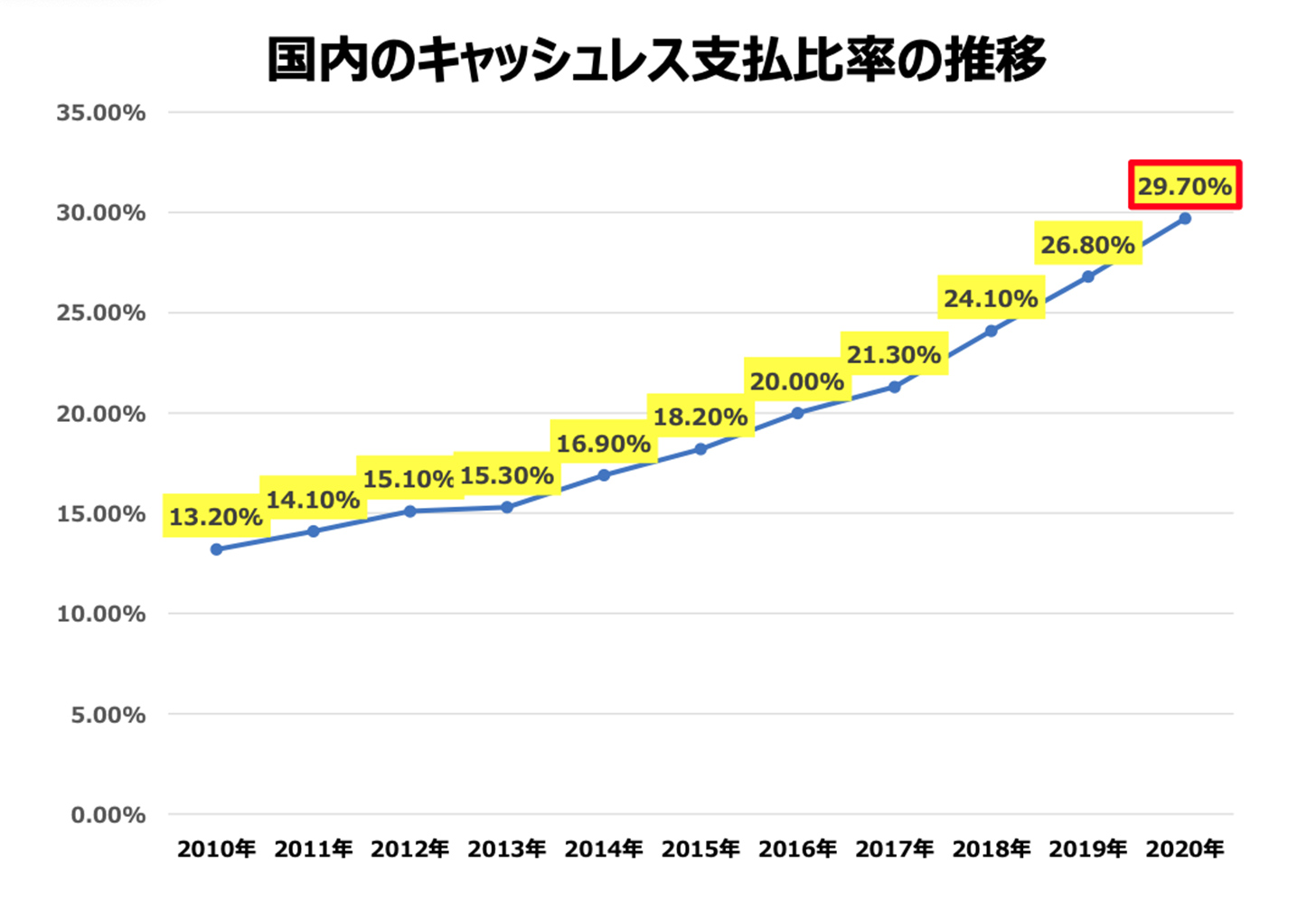

以下の図は、国内におけるキャッシュレス決済での支払い比率の推移をグラフ化したものです。

2010年にはおよそ13%だったキャッシュレス決済利用率が、2020年には30%弱にまで上昇しました。右肩上がりでグラフが推移していることから新規利用者の増加に加え、多くの人が有用性を感じ利用を継続していることがうかがえます。また近年の比率の増加は、国による大々的なキャッシュレス決済普及に向けた取り組み(キャッシュレス・ポイント還元事業など)に一定の効果があったことも推測できるといえます。

キャッシュレス化のメリット

店舗などで決済業務のキャッシュレス化を進めることには、消費者側と企業・店舗側それぞれに複数のメリットがあります。

消費者側のメリット

店舗を利用する消費者がキャッシュレス化で得られるメリットの代表的なものには、「支払いをスピーディに行える」という点があります。都度財布を取り出して小銭を探すなどの手間が省け、煩わしさがありません。

また、多くのキャッシュレス決済では利用特典としてポイント還元サービスを用意しています。同じ金額の買い物をしても、現金からキャッシュレス決済に替えるだけでポイントを効率よく貯めることが可能です。

キャッシュレス決済は、不特定多数の人の手を経由する現金に触れることなく支払いを済ませることが可能なため、新型コロナウイルス感染症対策としてもさまざまな場で採用されています。

企業・店舗側のメリット

消費者側のメリットである「支払いのスピード化」が実現することで、同時に店舗側にも「業務を効率化できる」というメリットが生じます。日々会計を締める際も現金を数えて帳簿と照合するなどの手間が省けるため、会計処理の効率化につながります。さらに、正確な売上がシステム上にデータとして残り、レジ締め業務にあたる時間を短縮することも可能です。

また、ポイント還元を目当てにキャッシュレス決済が利用できる店舗を選ぶ消費者も少なくありません。消費者にポイント還元の形で特典を配布することで、新規顧客の獲得ができる点は店舗側のメリットです。

海外からの観光客など、言葉によるコミュニケーションを上手く取れない場合にも、キャッシュレス決済を利用してもらうことでスムーズに決済処理を行うことができます。

これらのほか、多額の現金を取り扱わずに済むため、会計時の現金の受け渡しの手間やミス、現金管理にともなうミスの減少にも効果的です。

売上金がすべて現金である場合は、従業員が終業後にまとめて夜間金庫へ持っていく必要も出てきます。その作業がなくなり、手間と心理的負担の軽減も実現できるでしょう。

キャッシュレス化の背景

国内でキャッシュレス化の推進が図られていることには、どのような社会的背景があるのでしょうか。

経済産業省による「キャッシュレス・ビジョン」

キャッシュレス・ビジョンは、平成30年4月に経済産業省キャッシュレス検討会によって策定されました。

国内のキャッシュレス決済比率を「2027年までに40%」とした目標の達成を、2025年開催の大阪関西万博に向け前倒しする施策展望です。またその先の将来へ向けては、キャッシュレス決済比率80%をめざして取り組むとされています。

キャッシュレス化推進の背景

国を挙げてキャッシュレス決済のさらなる普及を進めている背景には、2010年代以降からの外国人観光客の急増があります。現金の場合は訪問国の通貨に両替することが必要ですが、キャッシュレス決済の準備さえできていれば両替をする手間がありません。また先にも述べた通り、言葉が通じにくい状況でも正確でスピーディな決済処理が可能です。

2019年10月から2020年6月にかけては、対象の店舗でキャッシュレス決済を利用することで最大5%のポイントが還元される消費者還元事業「キャッシュレス・ポイント還元事業」が行われました。これらの社会的背景や施策により、国内では海外と比較し遅れているといわれていたキャッシュレス決済の普及へ向けた取り組みが加速されている状況です。

また、少子高齢化が深刻化する日本では働き手の不足と今後のさらなる減少が予測されています。それにともない、店舗でのレジを担当する従業員もこの先足りなくなっていく状況を視野に入れる必要があるでしょう。

それらの課題も、キャッシュレス化によって一定の解決を図れる可能性が示唆されています。現在でもスーパーやコンビニなどに設置されている新たな会計手段として「セルフレジ」がありますが、セルフレジではさまざまなキャッシュレス決済を可能としています。

セルフレジのさらなる普及と一般化で、セキュリティとの連動による「完全無人レジ」を実現させた店舗も登場しました。さらにキャッシュレス化を拡大していく流れを作れれば、無人レジを増やすことによって人手不足解消に向けた取り組みも本格化することが期待できるでしょう。

キャッシュレス化への取り組み

キャッシュレス決済普及に向けて、新規導入を考える店舗側と新規利用開始を検討する消費者側それぞれに向けて、さまざまな国の取り組みが展開されています。

消費者に大きくメリットのあった「キャッシュレス・ポイント還元事業」は2021年前半までにほぼ終了しています。しかし、店舗の導入推進はまだまだ加速していく必要があり、新規導入に際しての優遇措置はいくつか用意されています。

また、地域団体の募集は定期的に実施されていますが現状では散発的となっており、募集期間も短めです。次回実施された際に申請を検討したい方は、経済産業省のホームページなどをこまめに確認しておくと良いでしょう。

面的キャッシュレス・インフラの構築支援事業

「面的なキャッシュレス化」とは、小規模店舗が集合する商店街や地域の商工会などが、団体単位でキャッシュレス化を進めていくことです。具体的には、経済産業省が商店街振興組合や観光協会などの地域団体へ補助を実施することで行う、各店舗のキャッシュレス決済導入支援です。昨今の感染症対策としての公衆衛生の強化と、経済の底上げを両立する側面も持っています。

補助内容は、キャッシュレス決済端末やソフトウェア等の導入にかかった費用に対するものです。かかった金額のうち最大で3分の2を国が補助し、残りの金額は補助を申請した地域団体の負担となります。このため、キャッシュレス決済を導入した店舗の負担はほぼなくなる仕組みとなっています。また団体単位でのキャッシュレス化を周知するための広報費にも、補助が行われます。この補助の上限は5,000万円、下限は100万円とされていますが、これらの上限・下限に関しては、地域団体単位で合計した金額となりますのでご注意ください。

IT導入補助金

業務効率化や働き方改革、感染症対策などを推進する際に事業者が補助を受けられる「IT導入補助金」があります。中小企業を対象に、IT機器やソフトウェアの導入にかかった経費に対し上限を2分の1として補助するものです。

この制度は、コロナ禍以降のビジネスモデルと働き方改革の推進に対応し、業務効率化と接触機会の減少を両立するITの導入を支援する目的で設けられています。キャッシュレス決済に関する機器の導入は、人と人、人とモノとの接触を減らすために行われるIT導入に該当するため、この制度においても補助の対象となっています。

補助される金額は450万円が上限となっており、下限は30万円で補助率は全額の3分の2以内とされています。こちらの補助金制度は、事業者単位での申請・受給が可能です。

キャッシュレスは3つに分類される

消費者が利用できるキャッシュレス決済には、さまざまな種類があります。ここでは、決済方法ごとにキャッシュレス決済の種類を3つに分けてご紹介します。

前払い制のキャッシュレス決済

消費者自身が事前にチャージを行う「前払い」の方式(プリペイド型)で利用できるキャッシュレス決済です。「電子マネー」と呼ばれているものが、前払い制のキャッシュレス決済の代表格であると説明すると分かりやすいでしょう。電子マネーにはSuica、PASMOなどの「交通系ICカード」や、nanacoやWAONなどの「流通系ICカード」が含まれます。

即時払い制のキャッシュレス決済

カードで決済を行うと、その時点で消費者自身の口座から自動引き落としが行われるキャッシュレス決済です。おもに銀行などが取り扱っている「デビットカード」がこれに該当します。日本国内ではまだデビットカードの普及はそれほど進んでいませんが、海外では2000年代頃から広く普及が進んでいます。

後払い制のキャッシュレス決済

こちらは、決済処理を行った翌月や翌々月などに口座引き落としが行われる後払い式(ポストペイ型)キャッシュレス決済です。代表的なものには「クレジットカード」が挙げられます。また携帯電話の料金と合算して後から請求される「キャリア決済」も、後払い制キャッシュレス決済に含まれます。

QRコード決済は「何払い制」のキャッシュレス決済?

上記3つのキャッシュレス決済に、「QRコード決済」が含まれていないことに気づいた方も多いでしょう。QRコード決済は、決済サービスによって支払いの仕組みが異なります。このため、「前払い」に含まれるものもあれば「後払い」に含まれるものもあると考えて良いでしょう。また決済サービスによっては、利用者が支払い方法をその都度決めて利用できる場合もあります。

代表的なキャッシュレス決済の種類と仕組み

電子マネー

電子(デジタル)データで決済手続きを行う決済手段全般を指します。交通系・流通系ICカードやQRコード決済、携帯・スマートフォン決済など通信によって決済が完了するサービス全般が広義に「電子マネー」と呼ばれます。また、電子マネーの利用には利用者個人に関する審査が必要ない点も特徴です。このため、利用開始に際して個人審査が必要なクレジットカードは電子マネーには含まれません。

ICカードやスマホを、店舗レジに設置される専用の端末にかざすと決済ができる仕組みとなっています。あらかじめ金銭をカードやスマホへチャージして利用する形のため、前払い制キャッシュレス決済に該当します。

プリペイドカード

電子マネーのなかでも事前に決まった金額をチャージし、そのチャージ分だけ利用できるカード決済がプリペイドカードです。SuicaやPASMOなどの交通系ICカードや、nanaco、WAONなどの流通系ICカードが代表的なプリペイドカードになります。また、クレジット会社などが発行する審査不要の「プリペイド型クレジットカード」も含まれます。

この仕組みも事前に金銭をカードにチャージして支払いを行う方式となるため、前払い制キャッシュレス決済に該当します。

クレジットカード

クレジットカードは決済の段階では一旦クレジットカード会社が支払いを代行し、後で利用者への請求を行う形で決済が行われます。後払いという意味で「ポストペイ型」キャッシュレス決済とも呼ばれます。

ポストペイ型という呼び名のとおり、消費者側では後日まとめて支払いを行う方式となるため、後払い型キャッシュレス決済に該当します。

加えて、クレジット会社などが発行している「プリペイド式クレジットカード」もあります。コンビニエンスストアなどで誰でも入手でき、都度チャージを行っての利用が可能です。こちらは前払い制キャッシュレス決済に該当します。

デビットカード

利用者の銀行口座と紐づけがされており、決済を行った時点で利用者の口座から直接代金の引き落としが行われる決済サービスです。銀行が口座の利用者に対して発行するものが中心で、銀行キャッシュカードと一体になっているものも数多くあります。口座と紐づくタイプの「即時決済型デビットカード」は、銀行口座などから決済のタイミングですぐに引き落としが実行され支払いが行われるため、即時払い型キャッシュレス決済に該当します。

QRコード決済

スマートフォンの画面に表示されるQRコードを店頭の端末で読み取り、決済を行います(店頭で提示されるQRコードを、利用者のスマホなどで読み取る形のものもあります)。「○○ペイ」「○○払い」などの名称で、スマートフォンアプリ経由で利用できるものがほとんどです。

支払いのタイミングは決済サービスによってプリペイド型、ポストペイ型があり、都度利用者がいずれかを選択の上利用できるサービスもあります。

このため、QRコード決済を利用している決済サービスによって前払い型になる場合もあれば、後払い型にもなります。

スマホ決済

スマホ決済とは「おサイフケータイ」「Apple Pay」などに代表される「非接触型モバイルアプリ決済」を指します。スマートフォンに内蔵されているICチップと専用アプリが連携し、端末を店頭の専用機器にかざすことで決済を行います。こちらにもQRコード決済と同様プリペイド型、ポストペイ型があり、それらの両方が利用可能なものもあります。

こちらも、利用する決済サービスの種類によって前払い型になる場合もあれば、後払い型となる場合もあります。

キャッシュレス決済を導入するには

最近では大手チェーンのみならず、個人が経営する店舗においてもキャッシュレス決済を導入するケースが増えてきました。キャッシュレス決済を導入する方法や、方法ごとの手順などについてご紹介します。

キャッシュレス決済の導入方法

キャッシュレス決済を店舗で導入する方法は、大きく分けて以下の2つです。

・キャッシュレス決済事業者と直接契約する方法

決済サービス会社1社ずつと、直接個別で契約を結んで利用する方法です。決済事業者が用意する専用端末を契約したサービスの数だけ用意し、それぞれのサービスの締め日や入金日に合わせて会計管理を行う必要があります。

・決済代行会社を経由して契約を行う方法

キャッシュレス決済を代行する会社1社と契約し、複数のキャッシュレス決済サービスを同時利用する方法です。決済代行会社が用意する端末1台で複数の決済サービスを利用可能で、入金日なども統一されるため会計管理が効率化できます。

導入・維持管理にかかるコスト

上記2つの導入方法によって、導入時および維持管理にかかるコスト面でも違いがある場合があります。

・端末導入にかかるコスト

決済事業者1社と契約するごとに専用端末を1台ずつ導入する必要があり、それらの導入コストが契約した事業者の数だけかかります。

決済代行会社を経由して契約を行った場合は、代行会社で利用可能な決済事業者すべてに対応する1台の端末を導入することで決済の取り扱いをスタートできます。端末導入コストも、1台分で済みます。

・決済にともなうネット通信費用

決済を実行する際にはインターネット通信を行うため、店舗にインターネット回線を設置する必要があります。こちらは導入方法によって大きな違いはありませんが、モバイルまたはWi-Fiなどの安定した回線の設置にともなうコストと維持費はともに必要となります。

・決済手数料

各決済事業者に所定の決済手数料を支払う必要があります。この決済手数料は、ほとんどの事業者で手数料率3%台となっています。店舗は決済金額に手数料率を掛けた金額を、決済事業者に支払わなければなりません。1社ごとに契約する場合はその支払日が決済事業者によって異なるなど手続きが煩雑になりますが、決済代行会社を経由する場合はワンストップで手続きが可能です。

キャッシュレス決済導入に際しての問題点

キャッシュレス決済には業務効率化や顧客の定着など、企業・店舗にとっても多くのメリットがあります。しかし、課題もまだいくつかあるため、導入の際にはそれらも意識して活用していくことが必要です。

・アプリの利用に関する課題

QRコード決済やスマホ決済では、利用者が専用アプリをインストールすることが前提とされています。スマートフォンなどのモバイル端末を持たない人は利用が困難であるという点は、キャッシュレス決済を推進する上で大きな課題となっています。

また、電子決済に馴染みの薄い高齢者の方などへいかに利用推進を図っていくかも、今後の課題のひとつでしょう。

・セキュリティ管理に関する課題

キャッシュレス決済の実行時には、インターネット回線を必ず利用します。また決済においては利用者の個人情報等を都度やり取りするため、セキュリティの強化が必須となります。携帯やアプリのID・パスワードを強化するだけでなく、見覚えのないサイトへの個人情報入力を避けるなどの危機意識が大切です。併せて、決済アプリの二段階認証や生体認証を必ず有効にしておくといいでしょう。

・現金との分別管理に関する課題

キャッシュレス決済の導入後も、現金決済を行う顧客がいます。キャッシュレス決済を導入することで現金を管理する手間とリスクがなくなるわけではないため、売上金や釣銭の管理なども並行して行っていかなければなりません。

ALSOKのキャッシュレス決済サービスを活用しよう

ALSOKでは、様々なキャッシュレス決済に対応した「マルチ決済ソリューション」を取り扱っています。複数の決済サービスを端末1台で利用でき、初期費用も端末1台あたりの導入につき38,500円と低コスト。その端末も、金額入力からお客様・加盟店控えの印字まで1台で行えるため、とても機能的で使い方も簡単です。決済システムと端末の維持管理および保守がセットになった、警備会社のALSOKならではのキャッシュレス決済ソリューションです。

ALSOKの関連商品

まとめ

2020年上半期まで行われた「キャッシュレス・消費者還元事業」を契機に、消費者がキャッシュレス決済を利用する習慣はかなり定着したといえます。また感染症の拡大により感染症対策という観点からもキャッシュレス化が普及され、今後もキャッシュレス・ビジョンに則り、日本におけるキャッシュレス化の流れは加速を続けるでしょう。キャッシュレス決済の導入は、少し前までは難しいというイメージがありましたが、ALSOKマルチ決済ソリューションの例からも分かる通り、現在はかなり導入のハードルが下がっています。